【2026年2月 追記】

この記事の執筆時点ではNEXOを推奨していましたが、

2026年2月22日の規約改定を受けて、現在は利用を推奨していません。

詳細はこちら → https://lending-practice-log.com/nexo-2026-terms-update/

はじめに:この記事の位置づけ

仮想通貨レンディングを始めると、毎日チャリンと入ってくる利息(報酬)を見るのが楽しみになりますよね。しかし、運用が順調であればあるほど、後から大きな壁となって立ちはだかるのが「確定申告の準備」です。

本記事では、仮想通貨の税金をなんとなく後回しにしている方でも、読み進めるうちに「どこが大変になりやすいのか」「どこだけは押さえておくべきか」が具体的にイメージできるように構成しています。

少し長くなりますが、最後まで目を通していただくことで、「今のうちにやっておくべき整理」がはっきり見えてくるはずです。

※本記事は一個人投資家としての体験談を共有するものです。具体的な税務判断については、必ず税務署や税理士にご相談ください。(詳細は記事末尾の免責事項をご確認ください)

「確定申告なんて時期が来たらツールに放り込めばいい」と思っていませんか? 実は、レンディング特有の「毎日発生する報酬」や「海外サービスのドル建て表記」のせいで、いざ申告しようとした時にエラーが出て、途方に暮れる初心者が後を絶ちません。

この記事では、税理士ではない筆者が、一人の実践者として「税理士や計算ツールに丸投げする前段階の、最も効率的なデータ整理術」を徹底解説します。

この記事を音声で聴く

通勤中や家事をしながら、NotebookLMが生成した音声で内容を把握できます。

※ 約19分程度の音声です

🎥 この記事を動画で観る

文字で読むより動画で理解したい方は、こちらをご覧ください。

記事と合わせて視聴すると、より理解が深まります。

なぜ「CSVを出すだけ」では不十分なのか?

多くの初心者が陥る罠が、「CSVさえあれば計算ツールが全部やってくれる」という思い込みです。一般的に、個人投資家がよく利用する損益計算ツールには以下のようなものがあります。

代表的な暗号資産損益計算サービス

【CRYPTACT(クリプタクト)】: 国内外の多くの取引所に対応した、国内最大級の損益計算ツール。CSVをアップロードするだけで自動集計が可能。

Gtax(ジータックス): 確定申告に必要な計算を自動化するツール。シンプルな操作性が特徴で、多くの個人投資家に支持されている。

Koinly(コインリー): 世界的に利用されているツール。Nexoとの直接連携機能がある。

これらのツールは非常に優秀ですが、レンディングにおいては以下の3点で必ずつまずきます。

- 取引種別の判定ミス:ツールが「利息」を「単なる入金」と誤判定し、利益が過少申告(または過大申告)になる

- ドル建ての壁:Nexoなどの海外プラットフォームは履歴がドル表記のため、日本円換算でエラーが出ることがある

- 端数の不一致:複数口座で運用していると、1円単位のズレが積み重なり、原因不明のエラーに悩まされる

これを防ぐには、ツールに頼り切る前に、自分でも「データの正体」を把握しておく必要があります。

そもそも「CSV」ってなに?なぜ必要なの?

レンディングを始めると必ず目にする「CSV」という言葉。これは、「カンマで区切られた文字データ」のことです。ExcelやGoogleスプレッドシートで開くことができ、膨大な取引記録を一覧表として見ることができます。

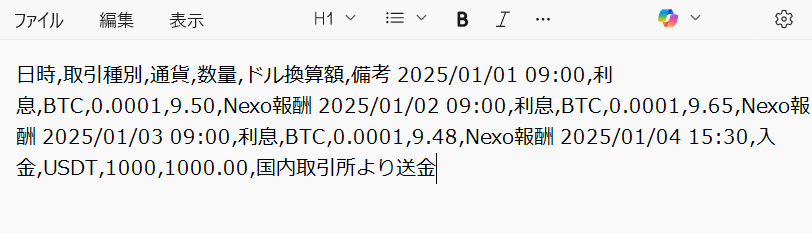

画像はCSVデータの見本

(メモ帳で見るとただの文字ですが、これをExcelで読み込むと、魔法のように一瞬で整列した表に変わります。これが計算ツールにデータを渡すための『共通言語』なんです)

レンディングにおいてCSVが「神アイテム」と言われる理由

- 一括集計ができる:毎日発生する利息を、1つずつ手入力しなくて済む

- 計算ツールの「ガソリン」になる:損益計算ツール(Cryptactなど)は、このCSVを読み込むことで一瞬で計算を終わらせる

- 公式な記録になる:万が一サイトが見られなくなっても、手元にCSVがあれば自分の資産を証明する証拠になる

CSVファイルの中身を理解しよう

実際にCSVファイルを開いてみると、以下のような項目が並んでいます。

- 日時(Date/Time):取引が発生した日時

- 取引種別(Type):Deposit(入金)、Interest(利息)、Withdrawal(出金)など

- 通貨(Currency):BTC、ETH、USDTなど

- 数量(Amount):受け取った、または送った枚数

- USD価格(USD Equivalent):その時点でのドル換算額

この中で最も重要なのが「取引種別」です。レンディング報酬は「Interest」と記録されているはずですが、ツールによっては単なる「入金」と判定してしまい、課税対象の利益として計上されないケースがあります。

プラットフォーム別・取引履歴(CSV)の出し方

まずは、計算の元となるデータを正しく確保することから始めましょう。

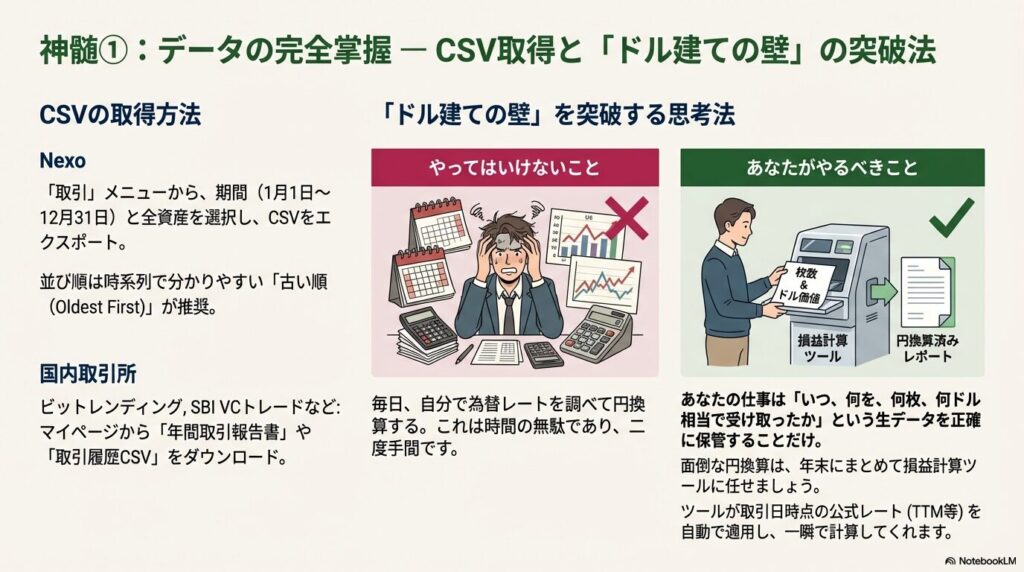

Nexo(海外プラットフォーム)の場合

Nexoでは、従来通りのCSVダウンロードに加え、損益計算ツールKoinlyとの直接連携機能も登場しています。

Koinly(コインリー)とは

Koinlyは、世界中で利用されている暗号資産専用の損益計算・税務レポート作成ツールです。世界中の数千もの仮想通貨、何百ものウォレットや取引所に対応しており、複雑なレンディング報酬の集計を自動化することに長けています。

Koinlyは非常に汎用性が高く、以下のような多くの取引所での税務管理に対応しています。

日本の主要取引所

- ビットフライヤー

- コインチェック

- ビットバンク

- BtcBox

- Zaif

- ビットトレード

海外レンディングプラットフォーム

- NEXO

- NEXO PRO

その他の海外取引所

Koinlyとの直接連携

2025年時点では、Nexoの設定画面からKoinlyとの連携を行うことで、取引履歴を自動で同期できるようになっています。一度設定すれば、Nexoがお客様のフルネーム、メールアドレス、取引履歴をKoinlyと共有し、迅速にレポート作成の準備が整います。手動で何度もCSVをアップロードする手間が省けるため、忙しい投資家にとって非常に強力な味方となります。

連携手順:

- Nexoウェブサイトにログイン

- ダッシュボード上のメニューから「取引」をクリック

- 画面左下の「税務報告」をクリック

- 「Koinlyに登録する」をクリックして認証を完了

手動CSVエクスポート

連携機能を使わない場合や、自分自身でデータを細かく管理したい場合は、従来通りのエクスポートが可能です。

ダウンロード手順:

- Nexoにログイン後、画面上部の「取引」メニューへ

- 日付範囲 – 1月1日〜12月31日に設定

- 右の「取引種別」-「Savings(貯蓄)」または「Exchange(取引)」をクリック

- 資産 – 全ての資産を選択

- 日付順を選択する – 古い順番を選択(時系列で理解しやすい)

- ファイル形式 – 「CSV」を選択

- ダウンロード開始

💡ワンポイント: 並び順は「古い順(Oldest First)」と「新しい順(Newest First)」が選べますが、時系列で理解しやすく、税務署への説明もスムーズな「古い順」がおすすめです。損益計算ツールを使う場合は、どちらの順番でもツールが自動で処理してくれます。

国内取引所の場合

ビットレンディングやSBI VCトレードなど、国内のサービスを利用している場合は、マイページから「年間取引報告書」や「CSV履歴」をダウンロードできます。

主な国内プラットフォームのCSV取得方法

ビットレンディング:

- ログイン後 → 右の取引履歴ファイル → CSVダウンロード(汎用フォーマットCSV・クリプタクト用など専用フォーマットCSVなどが選べる)

- 日本円での評価額も自動計算されている場合が多い

SBI VCトレード:

- 取引履歴 → 画面右上「アカウント情報」>「取引情報」内の「報告書」

- レンディング報酬は「貸暗号資産報酬」として区別されている

BitPoint:

- 資産状況 → 取引履歴 → ダウンロード

- 年間取引報告書が毎年1月に自動発行される

国内勢は日本円での計算が終わっているデータを提供してくれる場合が多いので、海外勢に比べると整理はスムーズです。

「ドル建ての壁」をどう突破する?円換算レートの具体的な決め方

海外プラットフォームの履歴を整理する際、最も多くの方が迷うのが「1ドル=何円で計算すればいいのか?」という点です。

① 「TTM(仲値)」を採用するのが基本

暗号資産に限らず、外貨建て取引の実務では、その日の「TTM(仲値)」を用いて円換算するケースが見られます。ただし、どのレートを採用するかについての最終判断は、税務署や税理士によって見解が分かれる場合があります。必ず事前に確認することをおすすめします。

ただし、暗号資産における為替レートの具体的な選択について、現時点で一律の公式ルールがあるとは限りません。

参照先:

- 三菱UFJ銀行「外国為替相場一覧」

- みずほ銀行「外国為替公示相場」

- 国税庁が公表する「財務省告示レート」

重要:為替レートの選択方法については、税務署や税理士によって見解が異なる場合があります。必ず事前に確認することをおすすめします。

② 「どの時点」のレートを使うか

一般的には、レンディング報酬が発生した「当日」のレートを使用するとされています。

- 毎日の報酬:理想は毎日チェックすることですが、現実的には非常に困難です

- 継続性が大事:一度「この方法で計算する」と決めたら、1年間(あるいはそれ以降も)継続して同じルールで計算し続けることが重要とされています

③ 面倒な作業を劇的に減らす「2つの回避策」

「365日分のレートを調べるなんて無理!」という方には、以下の現実的なアプローチを推奨します。

方法1:損益計算ツールの自動換算機能を使う

Cryptact(クリプタクト)などのツールにCSVをアップロードすれば、ツール側が当時のドル円レートを自動で紐付けて日本円に換算してくれます。多くの場合、以下のような流れで自動計算されます。

- CSVをアップロード

- ツールが取引日時を認識

- その日の為替レートを自動取得(複数のレート源から選択可能)

- 日本円換算額を自動計算

税務調査でも説明がつきやすい客観的なレートで正確に計算したいなら、国内No.1の利用実績を誇る以下のサービスが安心です。

利用者No1の仮想通貨税金計算サービス【CRYPTACT(クリプタクト)】

方法2:「数量(枚数)」の管理に徹する

自分で管理表を作る際は、一旦「円換算」は後回しにして、「何ドルの価値がある、何枚の通貨を受け取ったか」というCSVの生データを正確に保管することに集中しましょう。データさえ揃っていれば、後から一括でレートを掛けることは容易です。

Googleスプレッドシートなどで管理する場合、以下のような表を作成します。

| 日付 | 取引種別 | 通貨 | 数量 | USD価格 | JPY換算レート | JPY換算額 |

|---|---|---|---|---|---|---|

| 2025/1/1 | Interest | BTC | 0.0001 | 9.50 | 158.00 | 1,501 |

最初は「JPY換算レート」と「JPY換算額」の列は空欄のままで構いません。年末にまとめて計算する方が効率的です。

なぜ最初は円換算を空欄でいいのか?

多くの初心者が「毎日きちんと円換算しないと…」と律儀に記録しようとしますが、実はこれ、時間の無駄なんです。以下、その理由を説明します。

ちなみに、複利運用で将来どれくらいの資産になるか、税金も考慮してシミュレーションしたい方は「仮想通貨レンディング積立シミュレーター完全攻略ガイド」を参考にしてみてください。

理由1:為替レートは損益計算ツールが自動で処理してくれる

暗号資産の取引で本当に重要なのは「いつ、何を、何枚受け取ったか」という数量の記録です。

為替レート(1ドル=何円)の具体的な選択や計算方法は、本来は納税者や税理士が判断すべき内容です。

損益計算ツールは、その判断に基づいて計算作業を補助する位置づけで利用するのが一般的とされています。最終的な申告内容については、必ず税務署または税理士にご確認ください。

Cryptact、Gtax、Koinlyなどのツールは、CSVをアップロードするだけで:

- 各取引日の為替レート(TTM)を自動取得

- 全ての取引を自動で円換算

- 年間の損益を自動計算

してくれます。

あなたがやること:

- ✅ CSVをダウンロード(年末に1回)

- ✅ ツールにアップロード(5分)

あなたがやらなくていいこと:

- ❌ 365日分の為替レートを調べる

- ❌ 手計算で円換算する

- ❌ 損益を手計算する

三菱UFJ銀行などのサイトで過去のレートを調べる作業は、ツールが自動でやってくれるため、あなたが手作業で行う必要はありません。

具体例:

毎日計算する場合:

1/1 → 銀行サイトでレート確認 → 計算 → 記録(5分)

1/2 → 銀行サイトでレート確認 → 計算 → 記録(5分)

...

365日 × 5分 = 約30時間

年末一括の場合:

CSVをツールにアップロード → 自動計算完了(5分)30時間 vs 5分。この差は歴然ですよね。

理由2:途中で計算すると「二度手間」になる

毎月律儀に円換算を記録していても、年末に損益計算ツールを使う際には結局ツール側で再計算されます。つまり、自分で計算した数字は「参考値」にしかならず、確定申告には使えません。

それなら最初から「枚数だけ正確に記録」しておいて、年末に一気に処理した方が効率的です。

理由3:為替レートを「統一」できる

自分で毎日計算すると、「この日は三菱UFJのレート、この日はみずほのレート」とバラバラになりがちです。年末にまとめて処理すれば、「2025年分は全て三菱UFJのTTMで統一」という一貫性のある計算ができます。

税務上、継続性と一貫性は非常に重要とされています。バラバラの基準で計算していると、税務署から指摘を受けるリスクがあります。

理由4:初心者が陥りやすい罠を回避できる

「毎日記録しないと忘れちゃう!」と思って、受け取った瞬間に円換算まで記録する方がいますが、これは実は時間の無駄です。

CSVさえダウンロードしておけば、数量データは全て記録されているので、計算は後回しで問題ありません。

やるべきこと:

- ✅ 毎月CSVをダウンロードする(5分)

- ✅ 数量(枚数)が正しく記録されているか確認する(2分)

やらなくていいこと:

- ❌ 毎日為替レートを調べて円換算する

- ❌ 手計算で損益を出す

「数量の記録」に集中して、「円換算」は年末の損益計算ツールに任せる。これが最も効率的なアプローチです。

どうしても自分で管理したい場合は?

「ツールに頼らず、自分で計算式を組みたい!」という方は、Googleスプレッドシートで以下のような方法があります:

方法1:為替レート一覧表を作る

- 三菱UFJ銀行の「過去の為替レート」ページから、2025年1年分のデータをコピー

- スプレッドシートに貼り付け

- VLOOKUP関数で日付から自動的にレートを引っ張ってくる

方法2:為替レートAPIを使う

- Google Apps Scriptを使って、為替レートAPIから自動取得

- (これはプログラミング知識が必要)

ただし、これらの方法は上級者向けで、初心者には推奨しません。素直にCryptactなどのツールを使った方が、圧倒的に楽で正確です。

年末の「スクショ」は最強の補足エビデンス

確定申告の準備において、CSVデータと同じくらい大切なのが、12月31日の夜に撮る「マイページのスクリーンショット」です。

なぜスクショが重要なのか?(詳細版)

税務署が重視する「客観的証拠能力」

一般的に税務調査では、「本人の記録」よりも「第三者が作成した記録」の方が信頼性が高いとされます。スクリーンショットは、プラットフォーム側が表示している情報を「そのまま写した」ものなので、手書きのメモやExcelファイルよりも証拠能力が高いと考えられています。

特に、以下の要素が揃っているスクショは強力です:

- プラットフォームのロゴ(Nexoなど)

- アカウント名またはメールアドレス

- 日付と時刻(できればPCやスマホのシステム時計も写り込む)

- 残高の数字(通貨ごとの枚数と評価額)

CSVデータの「改ざん可能性」を補完する

CSVファイルはExcelで簡単に編集できてしまうため、それだけでは「本当にこの取引があったのか?」という疑念が残る可能性があります。しかし、プラットフォームのロゴ、URL、アカウント名、日時が写り込んだスクリーンショットは、改ざんのハードルが格段に高くなります。

「年末時価評価」の証拠になる

暗号資産の税務では、保有している資産の「年末時点での評価額」が重要になるケースがあります。スクショがあれば、「2025年12月31日23時58分時点で、確かに1.5BTCを保有していた」という明確な証拠になります。

「3年後でも説明できる」ための保険

確定申告は、翌年の2-3月に行いますが、税務調査は最長7年後(悪質な場合)まで遡って調査される可能性があります。3年後に「2025年末にいくら持ってたか覚えてますか?」と聞かれても、記憶だけでは答えられませんよね。

スクショがあれば、何年後でも正確に説明できます。

👉 「20万円以下でも“記録が必要な理由”を、NEXO利息の具体例で解説した記事はこちら

NEXO利息の税金、20万円ルールの落とし穴【2026年対応】

税理士や税務署への説明が圧倒的にスムーズになる

実際に税務調査が入った場合、口頭で「年末に○○円分持ってました」と言うより、画面のスクショを見せる方が説得力があると考えられます。

暗号資産税務に詳しい税理士の多くが、以下のような資料の保存を推奨しています:

- 取引所の年間取引報告書(PDF)

- 年末時点の残高画面のスクリーンショット

- 取引履歴のCSVファイル

- ウォレットアドレスとその残高

つまり、スクショは「あると便利」ではなく「あるべき証拠資料」という位置づけです。

Nexoで撮っておくべき「3つのポイント」

Nexoを利用している場合、以下の項目が1枚に収まるように(あるいは複数枚に分けて)保存しておきましょう。

- ポートフォリオ残高(Portfolio Balance):全体の資産総額

- 通貨ごとの「数量(枚数)」:ドルや円の評価額だけでなく、BTCやETHが「何枚」あるかが写っていることが重要。レートは変動しますが、数量は嘘をつかないため、履歴との照合に不可欠

- 獲得利息(Total Interest Earned):累計の利益額

スクショ撮影のコツ

PC・スマホの「日付と時間」を写し込む:

- PCの場合:画面右下のシステム時計が写るように

- スマホの場合:通知センターを下ろして「年月日」まで表示させた状態で撮影

撮影タイミング:

- 12月31日の23時55分以降が理想

- 日付変更前に確実に撮影する

保存方法:

- 「2025年_Nexo_年末残高.png」のようにファイル名に年度を入れる

- クラウドストレージ(Google Drive、Dropboxなど)にも保存

- 最低3カ所に保存しておくと安心

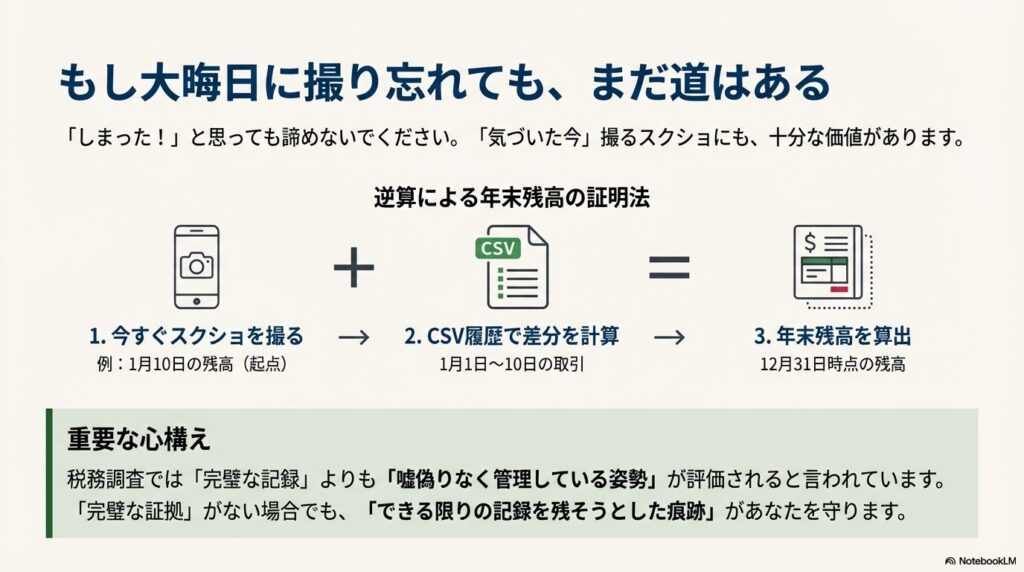

もし大晦日に撮り忘れてしまったら?

「1月に入ってから気づいた……」という場合でも、決して諦めないでください。今すぐスクショを撮れば、それでも十分に有効な証拠資料になります。

なぜ1月10日でも意味があるのか?

理由1:CSVで逆算すれば年末残高が分かる

例えば1月10日にスクショを撮った場合、以下のように逆算できます:

1月10日のスクショ:BTC 1.5000枚

CSVから判明する1月1日〜10日の取引:

- 1/3: レンディング報酬 +0.0005 BTC

- 1/7: レンディング報酬 +0.0005 BTC

- 1/8: 他の取引所へ送金 -0.1000 BTC

逆算:

12月31日の残高 = 1.5000 - 0.0005 - 0.0005 + 0.1000

= 1.5990 BTCこの計算過程をExcelやスプレッドシートで残しておくことで、12月31日時点の残高を論理的に証明できます。

逆算シートの作り方:

| 項目 | BTC | USDT | 備考 |

|---|---|---|---|

| 1月10日残高(スクショ) | 1.5000 | 500.00 | スクショあり |

| 1/3 レンディング報酬 | +0.0005 | +1.50 | CSV確認済 |

| 1/7 レンディング報酬 | +0.0005 | +1.50 | CSV確認済 |

| 1/8 送金 | -0.1000 | 0 | CSV確認済 |

| 12月31日残高(逆算) | 1.5990 | 497.00 | 計算式あり |

このシートを証拠として保存しておけば、税務署に対して明確に説明できます。

理由2:「記録しようとした姿勢」が評価される

一般論として、取引履歴や残高をできる限り客観的な形で残しておくことは、後日の説明がスムーズになると考えられます。スクリーンショットやCSVなどの資料を丁寧に保存しておけば、税務署や税理士に対しても状況を説明しやすくなります。

以下の2つを比較してみましょう:

Aさん(1月10日にスクショを撮った人)

- 1月10日のスクショを撮影

- CSV履歴で逆算して年末残高を算出

- 計算過程をスプレッドシートで丁寧に記録

- 「12月31日を忘れてしまったので、1月10日時点から逆算しました」と説明できる

Bさん(何も撮らなかった人)

- 記憶だけで「たぶん○○BTCくらいだったと思います」

- 証拠となる画面が一切ない

- 説明が曖昧で具体性に欠ける

明らかにAさんの方が信頼性が高いですよね。「完璧な12月31日のスクショ」がなくても、「できる限りの記録を残そうとした痕跡」があれば、税務署も納得する可能性が高まります。

理由3:プラットフォーム閉鎖リスクへの備え

これは実際に起こりうる重要なケースです。過去には、以下のような事例がありました:

- 2019年:Cryptopiaがハッキングでサービスを終了

- 2022年:Celsius Networkが破綻、ログイン不可に

- 2023年:FTXが破綻、資産凍結

実例に基づくシナリオ:

- 2025年12月31日:何も撮らなかった

- 2026年1月10日:「そういえばスクショ撮ってない!」と気づいて撮影

- 2026年2月15日:プラットフォームが突然サービス終了を発表

- 2026年3月1日:サイトが完全閉鎖、ログインできなくなる

この場合、1月10日のスクショが唯一の残高証明になります。何もない状態に比べれば、その価値は計り知れません。

「完璧」を目指すより「記録を残す」ことが大事

「12月31日23時59分のスクショじゃないとダメだ」と思い込んで手が止まるより、「気づいた今この瞬間」にスクショを撮る方が100倍重要です。

一般的に税務調査で見られるのは「完璧な記録」ではなく、「嘘偽りなく管理している姿勢」だと言われています。

今すぐできるアクション:

- この記事を読み終わったら、すぐにNexoやBitgetなどにログイン

- 残高画面のスクショを撮影(日時が写るように)

- ファイル名を「2026年1月_残高証明.png」などに変更

- Google Driveなど複数の場所に保存

1月でも2月でも、今すぐ撮りましょう。「遅すぎる」ことはありません。

「完璧な証拠」を目指して手が止まるより、「嘘偽りなく管理している姿勢」を記録に残すこと。これが、万が一の税務調査から自分の資産を守るための「投資家の防衛術」です。

「月次5分ルーティン」で確定申告の苦痛を9割カットする方法

確定申告時期に数百件のNEXO取引履歴と格闘するより、毎月5分だけ整理する習慣を作りましょう。

推奨ルーティン(毎月1日実施)

Step 1:CSVダウンロード(2分)

- 前月分(例:2月1日なら1月分)のCSVをダウンロード

- ファイル名を「2025年1月_Nexo取引履歴.csv」のように統一

Step 2:Googleスプレッドシートに貼り付け(2分)

- 専用のシートを作成(「2025年レンディング集計」など)

- CSVの内容をコピー&ペースト

- 取引種別が「Interest」の行だけを色付け

Step 3:簡易チェック(1分)

- 前月の利息合計を計算

- マイページの「Total Interest Earned」の増加分と照合

- 大きなズレがなければOK

Googleスプレッドシートテンプレートの作り方

以下のような構成でシートを作成すると管理が楽になります。

シート1「月別サマリー」:

| 月 | 利息合計(BTC) | 利息合計(USDT) | 備考 |

|---|---|---|---|

| 1月 | 0.0012 | 15.32 | 正常 |

| 2月 | 0.0015 | 18.45 | 正常 |

シート2「詳細履歴」: 全てのCSVデータを時系列で貼り付けていく

シート3「年末残高」: スクショから転記した年末時点の保有枚数

このテンプレートがあれば、確定申告時期に慌てることなく、必要なデータがすぐに取り出せます。

【警告】数年間放置してきた人が利確する時に起こること

「レンディング報酬はずっと再投資してきたから、利確も申告もしてない」 「記録?たぶんCSVどこかにあったと思うけど…」

そんな方に向けて、厳しい現実をお伝えします。

利確した翌年に何が起こるのか?

シナリオ:3年間放置 → 2025年に全額利確したケース

前提条件:

- 2022年〜2024年:レンディングで毎年20万円程度の利息を獲得(未申告)

- 2025年:全額を日本円に換金して銀行口座に出金

- 過去の取引記録は「なんとなく覚えている」程度

何が起こるか?

1. 税務署からの「お尋ね」が届く

タイミング:2025年の3月〜6月頃(確定申告期限後)

内容例:

「令和6年(2025年)中に、○○銀行の口座に

暗号資産取引所から約500万円の入金がありましたが、

確定申告はされましたか?」銀行口座への入金は、税務署に把握されています。特に:

- 100万円以上の入金

- 海外取引所からの送金

- 複数回に分けた出金

これらは自動的に税務署のシステムでフラグが立つ可能性があります。

2. 過去の申告漏れも発覚する

ここからが本当の地獄です。

税務署の調査パターン例:

税務署:「2025年に500万円利確されたようですが、

元本はいくらでしたか?」

あなた:「えーと、たぶん300万円くらい…?」

税務署:「では、利益は200万円ですね。

ところで、この300万円はいつ投資されましたか?」

あなた:「2021年から少しずつ…」

税務署:「では、2022年〜2024年の取引履歴を見せてください」

あなた:「あの…記録が…」

税務署:「記録がない?では、過去3年分も調査させていただきます」3. 記録がない場合の「最悪シナリオ」

本記事で登場する税率・税額は、あくまで例示であり、特定の方の税額を示すものではありません。実際の税率・税額は、所得金額・控除・居住地などにより大きく異なります。

※以下の税率・税額は、2025年時点での一般的な税制を前提にした一例です。今後の税制改正等により大きく変わる可能性があります。

ケースA:取得原価(元本)が証明できない

税務署の判断例: 「取得原価が不明なので、利確額の全額を利益として計算します」

具体例:

実際:元本300万円 + 利益200万円 = 500万円利確

記録なしの場合:元本0円 + 利益500万円 = 500万円が課税対象

参考税額:所得額や各種控除により異なりますが、

最高税率が適用された場合、所得税・住民税・復興特別所得税を合わせると、

約半分程度が税金として課される可能性があります

(※実際の税率は総所得額や各種控除により大きく変動します)500万円利確したのに、税金で大半が持っていかれる可能性

これは極端な例ですが、記録がない場合、税務署はこのような判断をする可能性があります。

ケースB:過去の無申告も発覚

2021年〜2023年の各年で20万円以上の利益があった場合の例:

本来の税額(あくまで一例):

- 2021年:約4万円

- 2022年:約4万円

- 2023年:約4万円

- 合計:約12万円

実際に請求される可能性のある額(一例):

- 本来の税額:12万円

- 無申告加算税:15%〜20%程度 → 約2.4万円

- 延滞税:年率8.7%〜14.6%程度(3年分) → 約4万円

- 合計:約18万円

しかも、これは「悪質でない」と判断された場合の例です。

重要:実際の税額や加算税・延滞税の金額は、個々の状況により大きく異なります。詳細は必ず税務署または税理士にご確認ください。

ケースC:悪質と判断されたら「重加算税」

もし税務署が「意図的に隠していた」と判断したら:

- 重加算税:35%〜40%程度

- 延滞税:年14.6%程度

- 追徴期間:最長7年に延長される可能性

最悪の場合の例:

本来の税額:12万円

重加算税:12万円 × 40% = 4.8万円

延滞税:12万円 × 14.6% × 3年 = 5.3万円

合計:約22万円重要:これらの数字はあくまで一例であり、実際の金額は個々の状況により大きく異なります。

何が必要になるのか?(記録が曖昧な場合の対処法)

緊急度:高

今すぐやるべきこと:

1. 現在アクセスできる取引所の全データを確保

- Nexo、Bitget、国内取引所など、ログインできる全てのサービスから:

- 取引履歴CSV(可能な限り古い日付から)

- 現在の残高スクショ

- 入出金履歴

2. 銀行口座の履歴を遡って取得

- 暗号資産取引所への入金履歴(何年分でも)

- 取引所からの出金履歴

- これで「元本がいくらだったか」を証明できる可能性

具体的な方法:

例:2021年1月に国内取引所へ50万円入金

2021年6月にNexoへBTC送金

2022年3月に追加で100万円入金...

→ これらを全て記録すれば「元本は合計300万円」と証明できる可能性3. メール履歴を漁る

取引所からの以下のようなメールが残っている可能性:

- アカウント開設通知

- 入金完了通知

- 出金完了通知

- 月次レポート

これらも証拠として活用できる可能性があります。

4. 可能な限りCSVを「復元」する

復元の優先順位:

- 銀行口座の入出金履歴(最重要)

- 国内取引所のCSV(比較的取得しやすい)

- 海外取引所のCSV(Nexoなど、現在もアクセス可能なら)

- 閉鎖した取引所の記録(難しいが、メールなどから推測)

緊急度:最高

利確してしまった後、かつ記録がほぼない場合:

即座に税理士に相談

この状況は、素人が対処できるレベルを超えています。

税理士に相談する際に持っていくもの:

- 銀行口座の全履歴(紙でもデジタルでも)

- 現在アクセスできる取引所のCSV(断片的でもOK)

- メールボックスから探した取引所関連のメール

- 自分なりに記憶を書き出したメモ

税理士ができること:

- 断片的な記録から「合理的な取得原価」を推計

- 税務署との交渉

- 最悪の場合の税額を最小化する戦略立案

費用の目安:

- 通常の確定申告:5万円〜10万円

- 過去の申告漏れ対応:15万円〜30万円

- 税務調査対応:30万円〜100万円

高く感じるかもしれませんが、記録がない状態で自己対応した場合の追徴税額と比べれば、遥かに安い可能性があります。

筆者の見聞きした事例(参考)

ケース1:記録がほぼない状態で対応した例

Aさん:2018年に100万円投資 → 2023年に800万円で利確

記録:ほぼなし(取引所も一部閉鎖)

対応:自力で記憶を頼りに申告を試みる

結果:取得原価が十分に証明できず、

想定以上の課税対象額となった

実質手元に残ったのは予想より大幅に少なかったケース2:銀行口座履歴で元本を証明できた例

Bさん:2019年に150万円投資 → 2025年に600万円で利確

記録:取引所のCSVは一部のみ

対応:銀行口座から「2019年に取引所へ150万円入金」の履歴を発見

税理士に依頼して、元本150万円を証明

税務署:「元本150万円は認めます」

(※あくまで一例です)

結果:元本が認められ、利益分のみが課税対象となった差額の重要性

銀行口座の履歴を探すだけで、結果が大きく変わる可能性があります。

まとめ:記録がない状態で利確すると何が起こるか

起こりうること:

- ✅ 税務署から「お尋ね」が届く可能性

- ✅ 過去分も含めて調査される可能性

- ✅ 記録がないと「全額利益」とみなされるリスク

- ✅ 無申告加算税・延滞税が加算される可能性

必要になるもの:

- ✅ 銀行口座の入出金履歴(最重要)

- ✅ 残っているCSVデータ(断片的でもOK)

- ✅ メール履歴から探した証拠

- ✅ 税理士への相談(費用15万円〜が目安)

最悪のケース:

- ❌ 元本が証明できず、利確額の大部分が課税対象となる可能性

- ❌ 高い税率が適用され、手元に予想より少ない金額しか残らない可能性

- ❌ 重加算税で、さらに追加で課税される可能性

【重要】今からでも遅くない!やるべきこと

既に利確してしまった人:

- 今すぐ銀行口座の履歴を取得(過去10年分)

- 全ての取引所からCSVをダウンロード

- 税理士に相談(確定申告期限前に!)

まだ利確していない人:

- 利確する前に、この記事の方法でデータを整理

- 特に「銀行口座への入金履歴」は必ず確保

- 年末のスクショを撮る習慣をつける

「バレないだろう」は通用しません。

銀行口座への入金は税務署に把握されている可能性が高いです。「申告しなくても大丈夫」という時代は、もう終わりました。

誠実に記録を残し、正しく申告することが、結局は自分の資産を守る最善の方法です。

【重要】複利運用している人への特別警告

この記事をここまで読んで、「よし、データ整理の方法は分かった!」と思った方。

ちょっと待ってください。

もしあなたが「レンディング報酬を再投資(複利運用)している」なら、さらに深刻な問題が待ち受けています。

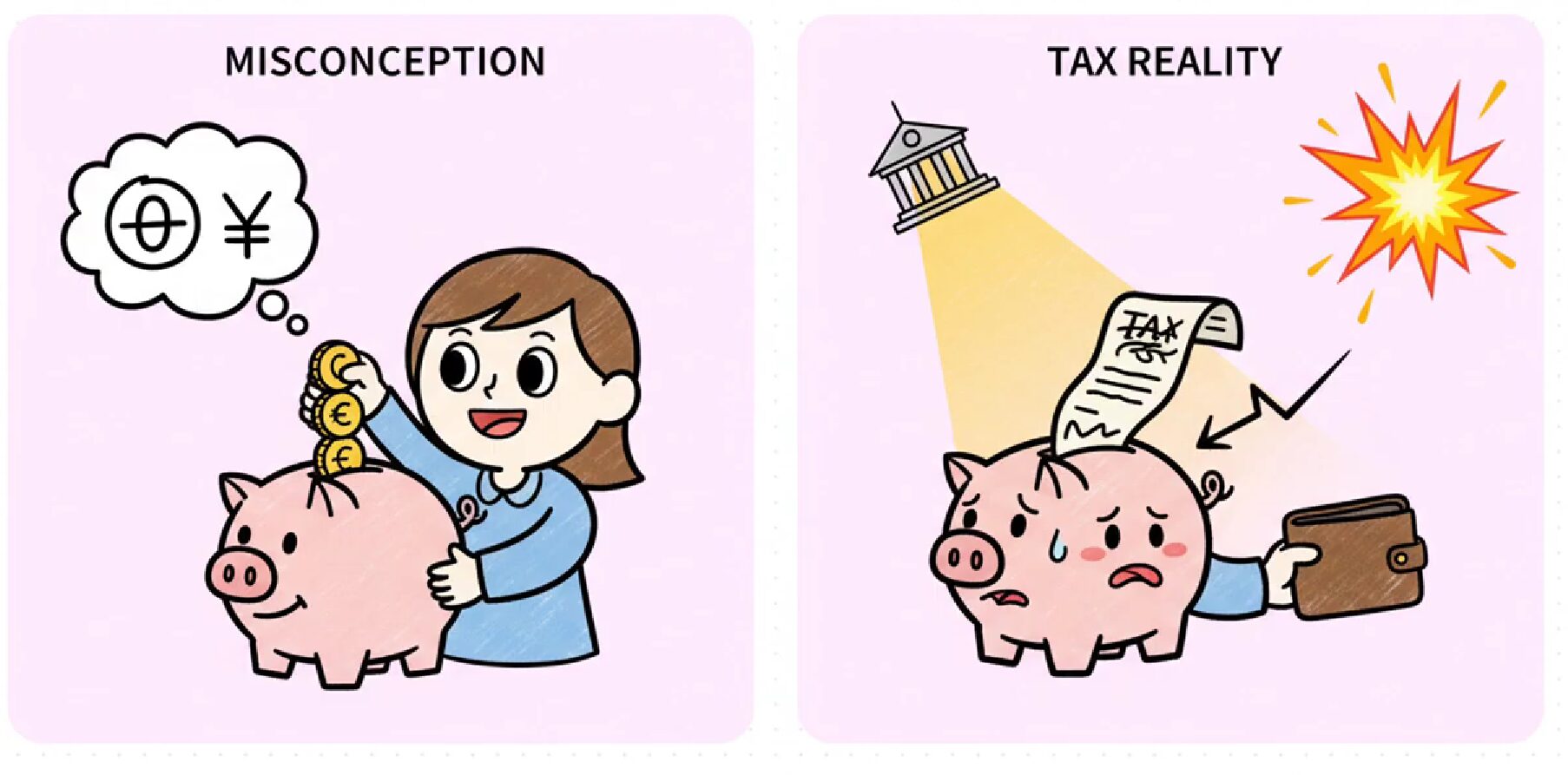

複利運用の「隠れた罠」

多くの人が以下のように考えています:

「レンディング報酬は毎日再投資しているだけ。

現金化していないから税金はかからないよね?

利確する時にまとめて計算すればいいや」これは大きな誤解の可能性があります。

衝撃の事実:再投資しても税金は発生する可能性

なお、暗号資産レンディングの税務上の位置付けや、報酬受取時点での所得認識の要否については、今後の通達・判例・実務の変化により変わる可能性があります。

一般的な税務上の扱いとされているもの:

❌ よくある誤解:

「報酬を再投資しているだけで現金化していない

→ だから税金はかからない」

✅ 一般的な税務解釈:

「レンディング報酬は受け取った時点で所得として

認識される可能性がある

→ 再投資しようが、現金化しようが関係ない」具体例:

2025年の運用:

- 元本:1 BTC(購入価格600万円)

- 年間報酬:0.1 BTC(受取時評価額100万円相当)

- 報酬は全て再投資

- 現金化:0円

一般的な税務上の扱い:

→ 2025年に100万円相当の所得が発生している可能性

→ 2025年3月に確定申告が必要となる可能性

→ 所得額や各種控除により税額は大きく変動

(数万円〜数十万円規模になる可能性)

あなたの懐:

→ 手元の現金:0円

→ 税金:状況により数万円〜数十万円の可能性

「え?現金化してないのに税金払うの?」重要:実際の税務上の扱いは個別の状況により異なります。必ず税理士または税務署にご確認ください。

さらに複雑:取得価格の管理が365倍に

シンプルな運用の場合:

2025/1/1: 1 BTC購入(600万円)

→ 管理する取得価格は1つだけ複利運用の場合:

2025/1/1: 元本1 BTC購入(600万円)

2025/1/2: 報酬0.00027 BTC受取(1,800円相当)

2025/1/3: 報酬0.00027 BTC受取(1,850円相当)

2025/1/4: 報酬0.00027 BTC受取(1,750円相当)

...

2025/12/31: 報酬0.00027 BTC受取(2,000円相当)

→ 管理する取得価格は365個年末時点で保有している「1.1 BTC」は、実は:

- 元本分の1 BTC(取得価格600万円)

- 1/2受取の0.00027 BTC(取得価格1,800円相当)

- 1/3受取の0.00027 BTC(取得価格1,850円相当)

- …(365個の異なる取得価格)

この365個を全て記録・証明できる状態にしておく必要がある可能性があります。

利確時の悪夢

2025年に全額売却したとします:

税務署:「この1.1 BTCの取得原価はいくらですか?」

あなた:「えーと...元本は600万円で、

あとは365日分の報酬があって...

それぞれ取得価格が違って...

1月2日分は1,800円相当で...」

税務署:「では、その365個の取得価格を

全て証明できる資料はありますか?」

あなた:「...(記録がない)」

税務署:「記録がないなら、報酬分の取得原価は

認められない可能性があります」最悪の結果例:

記録がある場合の計算例:

売却額1,000万円 - 取得原価665万円 = 利益335万円

記録がない場合の計算例:

売却額1,000万円 - 取得原価600万円(元本のみ) = 利益400万円

差額:65万円

→ 記録がないだけで、課税対象となる利益額が大きくなり、

結果として納税額が増える可能性があります

※実際の計算方法や取得原価の認定は、

税務署や税理士により判断が異なる場合があります。

必ず専門家にご相談ください。複数通貨なら複雑度MAX

BTC、ETH、USDT、XRPで複利運用している場合:

BTC: 365個の取得価格

ETH: 365個の取得価格

USDT: 365個の取得価格

XRP: 365個の取得価格

合計:1,460個の取得価格を管理

→ もはや人間の手には負えないレベル複利運用者が絶対にやるべきこと

1. 損益計算ツールの有料プランは「必須」

無料プランでは対応できない可能性が高い

複利運用の場合、年間の取引件数は最低でも365件。これに送金や他の取引を加えると、軽く500件を超えます。

推奨ツール:

- Cryptact:年間 0円 〜 38,500円(ベーシック 6,600円)

- Gtax:年間 0円 〜 55,000円(ミニマムプラン 5,500円)

- Koinly:年間約 $0 〜 $199(Newbie $49)

「年5千円以上も払うの?」と思うかもしれませんが…

ツール代:年間約6,000円前後

記録不備や計算ミスによる追徴課税リスク:

状況により想定以上の金額になる可能性

長期的にはツールへの投資が安全2. 毎月のCSVダウンロードは「絶対」

複利運用の場合、「年末にまとめてダウンロード」では遅すぎる可能性があります。

なぜか?

- プラットフォームが突然閉鎖する可能性

- CSVの保存期間に制限がある場合も

- データ量が多すぎてエクスポートエラーが出る

月次ルーティン(必須):

毎月1日:

1. 前月分のCSVをダウンロード(5分)

2. 損益計算ツールにアップロード(3分)

3. エラーチェック(2分)

合計:10分

→ これを習慣化しないと、将来困難に直面する可能性3. 税理士への相談は「強く推奨」

複利運用で年間報酬が一定額を超えたら、税理士への相談を強く推奨します。

税理士費用と自己対応リスクの比較:

税理士費用:10万円〜30万円/年(目安)

記録不備や計算ミスによるリスク:

- 追徴課税の可能性

- 加算税・延滞税の可能性

- 精神的負担

専門家への相談が結果的に安心・安全税務上の計算方法:2つの選択肢

国税庁が認めているとされる計算方法は2つあります。どちらを採用するかは、必ず税理士にご相談ください。

① 総平均法(比較的シンプル)

1年分をまとめて平均計算

2025年の取得合計:

- 元本:1 BTC(600万円)

- 報酬:0.1 BTC(年間合計65万円相当)

→ 合計:1.1 BTC(665万円)

→ 平均単価:665万円 ÷ 1.1 BTC = 約604,545円/BTC複雑度:★★★☆☆

損益計算ツールがあれば、対応可能。

② 移動平均法(非常に複雑)

取引ごとに平均単価を再計算

1/1: 1 BTC購入(600万円)

1/2: 0.00027 BTC受取(1,800円相当)

→ 新平均単価を計算

1/3: 0.00027 BTC受取(1,850円相当)

→ 新平均単価を計算

...

(365回繰り返し)複雑度:★★★★★

手計算は非現実的。損益計算ツール必須。

重要:一度採用した計算方法は、継続して使用する必要があるとされています。変更する場合は税理士にご相談ください。

【選択肢】複利運用を避ける方法

実は、複利運用を避けることで税務処理を劇的にシンプルにできます。

方法1:年1回まとめて再投資

毎日の報酬 → 別ウォレットに自動送金

年1回(12/31) → まとめて再投資

メリット:

- 取得価格の記録が年1回で済む

- 税務処理が圧倒的にシンプル

- 複利効果もほぼ変わらない方法2:報酬は定期的に利確

毎月の報酬 → 日本円に換金

税金分を確保 → 残りを再投資

メリット:

- 「現金がないのに税金」問題を回避

- 税務処理がシンプル

- リスク管理にもなる方法3:報酬はレンディング以外で運用

レンディング報酬 → 日本円に換金

別の投資に回す → 株式、債券、別の暗号資産など

メリット:

- 分散投資になる

- 税務処理が別々に

- リスク分散効果まとめ:複利運用は「税務管理能力」とセット

複利運用は素晴らしい投資手法ですが、適切な税務管理がセットで求められます。

複利運用を続けるなら:

- ✅ 損益計算ツールの有料プラン加入(強く推奨)

- ✅ 毎月のCSVダウンロード習慣化(必須)

- ✅ 年1回の税理士相談(強く推奨)

- ✅ 年間報酬が一定額を超えたら税理士と顧問契約(推奨)

適切な管理が難しい場合:

- ✅ 年1回まとめて再投資に変更

- ✅ 報酬は定期的に利確

- ✅ シンプルな運用方法に切り替える

「知らなかった」では済まされません。

この警告を読んだ今、あなたは「知っている」状態です。将来の税務調査で後悔しないために、今すぐ行動してください。

重要な免責事項: この内容は筆者の理解と一般的な情報に基づくものであり、個別の税務判断を行うものではありません。複利運用の税務処理については、必ず税理士または税務署にご相談ください。筆者は税理士資格を持っておらず、記載内容の法的正確性を保証するものではありません。

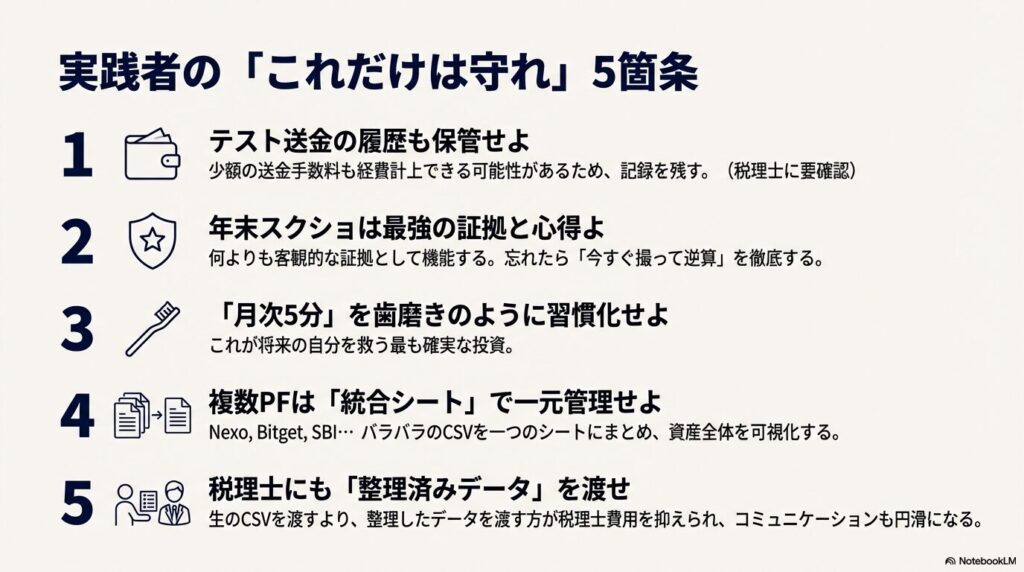

実践者が教える「これだけはやっておけ」5箇条

1. 「テスト送金」の履歴を捨てない

以前解説した「送金事故対策」で行ったテスト送金の手数料は、経費として計上できる可能性があるため、これも整理表に含めておきましょう。(ただし、経費計上の可否については税理士にご確認ください)

記録すべき項目:

- テスト送金日時

- 送金元・送金先

- 手数料(ネットワーク手数料)

- 目的(新規ウォレットの動作確認など)

テスト送金を怠った結果、取り返しのつかない事態になった事例は「【警告】その送金、本当に大丈夫ですか?― 助からなかった暗号資産送金事故の実例集」で詳しく紹介しています。

2. 年末の「スクショ」は最強の証拠

12月31日の夜に、資産総額がわかるマイページ画面のスクリーンショットを撮っておきましょう。税務署への説明資料として非常に有効な証拠になる可能性があります。

忘れてしまった場合は? → 今すぐ撮影して、CSV履歴で逆算すればOK!

3. 「月次5分ルーティン」を組む

毎月1日にCSVを落とし、スプレッドシートにコピペする。これだけで確定申告時期の苦痛の9割は消えます。

4. 複数プラットフォームは「統合シート」で一元管理

NexoとBitgetとSBI VCトレードを併用している場合、それぞれ別々のCSVが出力されます。これらを1つのスプレッドシートにまとめることで、全体像が把握しやすくなります。

統合シートの作り方:

- 各プラットフォームのCSVを同じフォーマットに整形

- 「プラットフォーム名」列を追加して識別

- 日付順にソート

5. 税理士に依頼する場合も「整理済みデータ」を渡す

税理士に確定申告を依頼する場合でも、生のCSVをそのまま渡すより、上記の整理を済ませたデータを渡す方が、料金が安くなる可能性があります。また、税理士とのコミュニケーションもスムーズになります。

税理士に渡すべき資料:

- 整理済みのスプレッドシート(年間の全取引)

- 各プラットフォームの年末残高スクショ

- プラットフォームごとの年間取引報告書(あれば)

- 送金履歴や手数料の記録

よくある質問(FAQ)

Q1. レンディング報酬は「雑所得」?「事業所得」?

A. 2025年時点の一般的な解釈では国税庁の見解や多くの税理士の解釈では、一般的な個人投資家のレンディング報酬は「雑所得」として扱われるケースが多いとされています。ただし、事業として大規模に運用している場合は「事業所得」となる可能性もあるため、個別の判断については必ず税理士にご相談ください。

Q2. 20万円以下なら申告不要って本当?

A. 国税庁の規定によれば、給与所得者の場合、給与以外の所得(雑所得など)が年間20万円以下であれば、所得税の確定申告は不要とされています。ただし、これは所得税の話であり、住民税は別途申告が必要な自治体もあるため、お住まいの自治体にご確認ください。

※この20万円ルールは税制改正や個別事情により適用が変わる可能性があります。

Q3. 損益通算はできる?

A. 一般的な税制の理解では、雑所得同士は損益通算(※雑所得内に限る)できる一方、給与所得や事業所得とは通算できないとされています。また、暗号資産の売買損失とレンディング利益を相殺することも可能とされていますが、詳細は国税庁のタックスアンサーや税理士にご確認ください。

Q4. 確定申告しないとバレる?

A. 近年、税務署は暗号資産取引に対する監視を強化しているとされています。特に海外取引所であっても、日本の銀行口座を経由した出金があれば追跡可能と言われています。無申告はリスクが非常に高いと考えて、誠実に申告することをお勧めします。

Q5. Cryptactなどのツールは無料で使える?

A. 基本的な機能は無料で使えますが、取引件数が多い場合や詳細なレポートが必要な場合は、有料プランへのアップグレードが必要になります。

- CryptactとGtax: 一定件数までは無料、それ以上は有料プランが必要になります。具体的な件数や料金は必ず公式サイトでご確認ください。

- Koinly: 基本機能無料、税務レポートのダウンロードは有料

注意: 各サービスのプラン内容は変更される可能性があるため、最新情報は各サービスの公式サイトでご確認ください。

損益計算ツールの紹介

海外・国内複数のプラットフォームでレンディングを行っている場合、手計算で全ての損益を出すのは非常に困難です。現在は、CSVをアップロードするだけで複雑な計算を自動化できる優秀なツールが揃っています。

まとめ:整理を「仕組み化」して投資を楽しもう

「計算そのもの」は専門のツールやプロに任せることができますが、「正しいデータを揃えて渡すこと」だけは、本人にしかできません。

この記事で紹介した方法を実践すれば、確定申告の準備にかかる時間を大幅に削減でき、しかも税理士費用をゼロ円(または大幅削減)にすることも可能です。

今日から始められる3つのアクション:

- 今すぐCSVをダウンロードする:まずは現状把握から

- Googleスプレッドシートのテンプレートを作る:10分で作成可能

- カレンダーに「毎月1日:CSV整理」を登録する:習慣化が成功の鍵

早めにデータの整理術を身につけて、確定申告に怯えることなく、レンディングの複利運用を楽しみましょう!

【免責事項】

本記事は、2026年1月時点での仮想通貨レンディングの運用における「情報の整理方法」や「体験談」を共有するものであり、具体的な税務判断や確定申告の指導を行うものではありません。

筆者は税理士資格を持っておらず、記載内容は筆者の理解と体験に基づくものです。法的な正確性を保証するものではありません。

本記事の主な目的は、暗号資産レンディングに関する取引記録・証拠資料の残し方や整理方法を共有することです。具体的な税務処理・申告方法そのものについては、国税庁のタックスアンサーや税理士などの専門家の判断を必ず優先してください。

税制は個人の状況によって大きく異なります。税制の詳細や個別の状況については、必ず以下にご相談ください:

- 所轄の税務署

- 税理士などの専門家

- 国税庁のタックスアンサー(https://www.nta.go.jp/taxes/shiraberu/taxanswer/index2.htm)

本記事の内容に基づいて行われた判断や行動について、筆者は一切の責任を負いかねます。

📧 記事の改善にご協力ください

本記事の内容について、誤りや最新情報との相違がございましたら、 画面右上のお問い合わせフォームよりご指摘いただけますと幸いです。 確認のうえ、速やかに修正・更新いたします。

※税務に関するご質問には回答できかねます。 必ず税理士または税務署にご相談ください。

—

【更新履歴】 2026年1月11日:初版公開

あわせて読みたい:データの整理ができたら、次の戦略を立てよう

コメント